2019年12月4-6日,清科集团、投资界在北京举办第十九届中国股权投资年度论坛。作为行业年度最受瞩目的盛会,本届年会将携手行业知名学者与重磅嘉宾,解析政策趋势、聚焦投资策略、探索价值发现、前瞻市场未来。中国顶级创投力量汇聚一堂,围炉共话,迎战2020!

在致辞环节,清科集团创始人、董事长倪正东直言,2019年中国股权投资市场迎来“体检年”,并从“募、投、管、退”全面解读了中国股权投资市场今年前11个月的状况,带来了一份堪称业内最详尽的年报。

倪正东透露,如果按上市后第20个交易日的数据计算,今年VC和PE机构IPO账面回报超100亿的有10家,VC中IPO账面回报超10亿的机构有40家。

以下为演讲实录,经投资界(ID:pedaily2012)精编如下:

各位投资界的同行们,大家上午好!时间过得很快,我们在中国大饭店举办股权论坛已经19年了,这19年变化很大。非常感谢这么多投资机构、新老伙伴们对清科的支持。

实际上,这个市场还是很有钱,特别是头部的机构,大家可能最头疼的是有钱投不出去,而不是说没有钱。到底这个市场怎么样,我们看最新的数据。

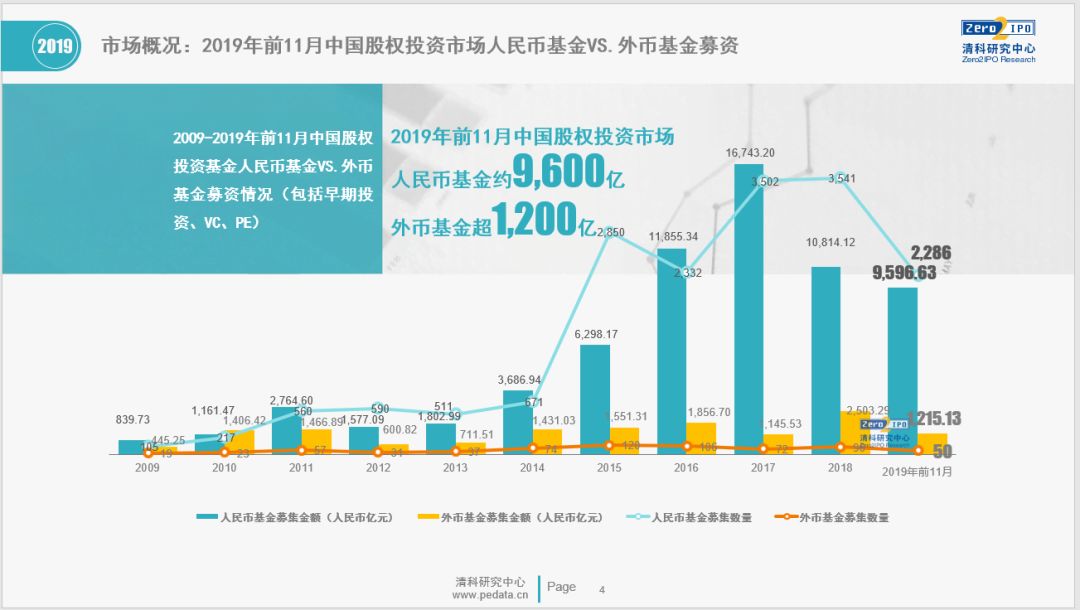

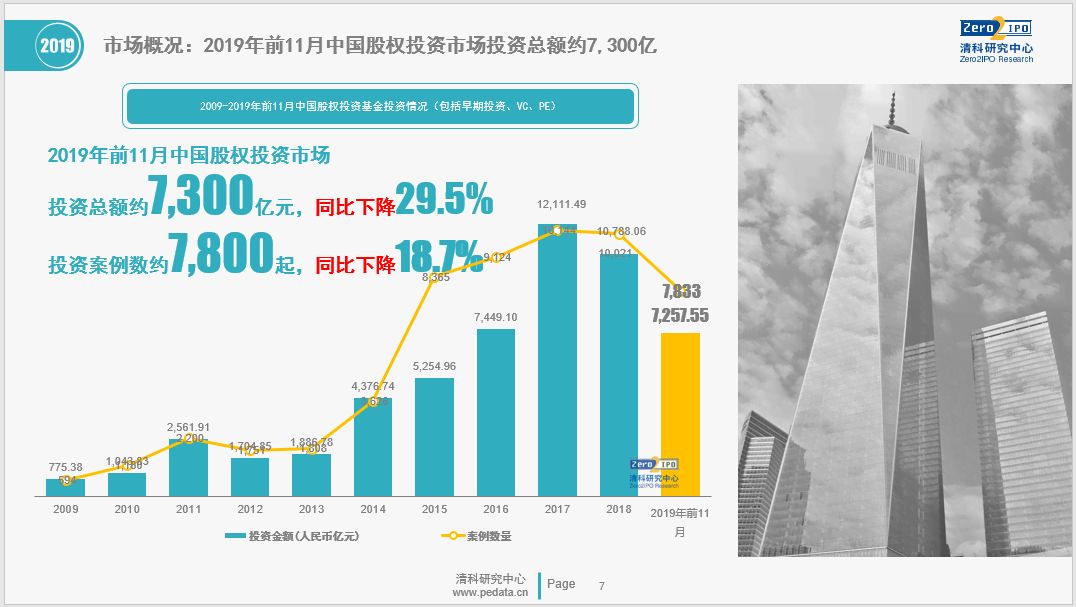

今年前11个月,中国股权投资市场募资总额是1.08万亿,这个数据还可以,说明市场上是有钱的。前11个月投资的项目个数超过7800个,投资金额7257亿,退出笔数是2789笔,IPO退出数量1422笔。

具体来看,前11个月的募资总额与去年同期相比下降了10%,比大家预想的50%要好一些。因为很多基金还没有完全募集完成,我们仔细查了记录后,把水分拿掉了。

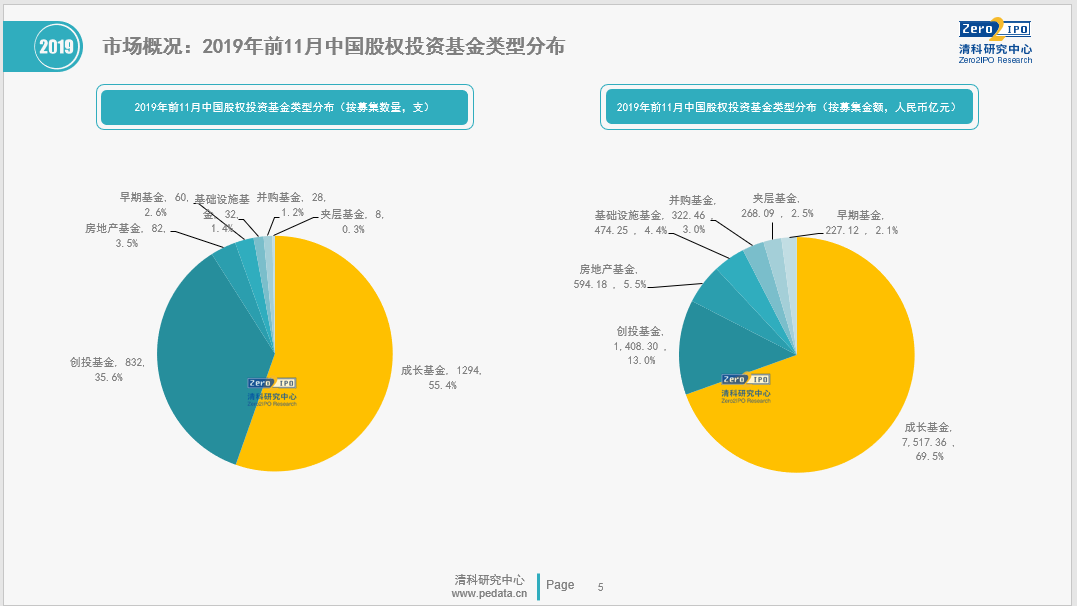

其中,9600亿是人民币基金,1200亿是美元基金,美元基金差不多占到市场募资总额的12%。从基金类型分布来看,最多的还是成长型基金、创投基金,其他的基金比较少。早期基金其实在中国非常困难,要么就是赚了钱去做VC了,要么把VC做得更大,坚持做早期的不容易。

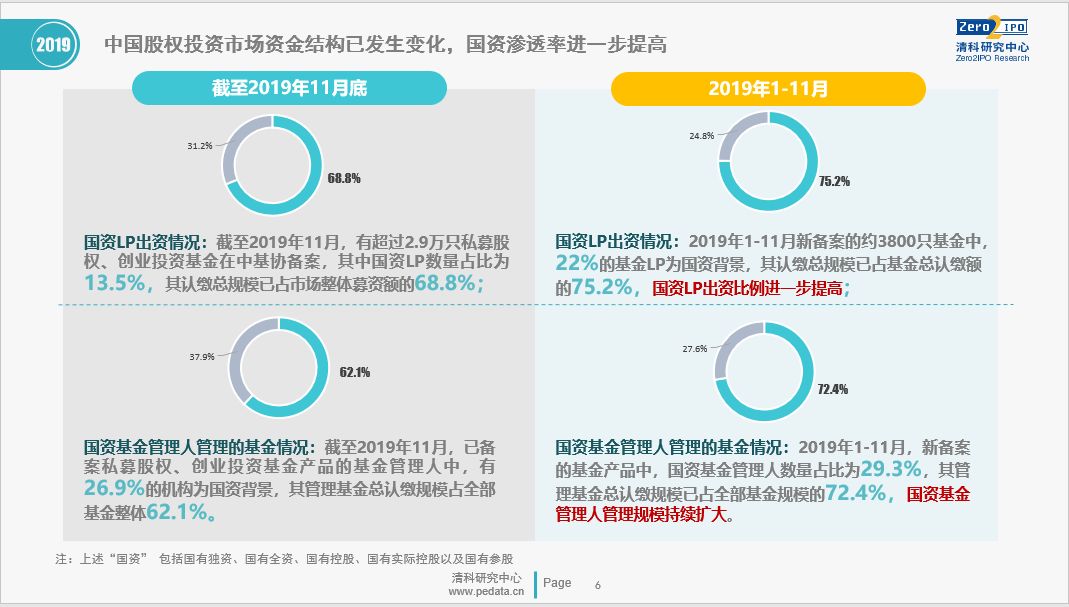

截止2019年11月底,2.9万只私募股权、创业投资基金在中基协备案,其中国资LP数量占比是13.5%,认缴总规模占68.8%。如果看2019年的1-11月份,国资认缴基金总规模占比75.2%,现在去募资就得去接触国资。

如果从国资基金管理人管理的基金情况来看,截止2019年11月底,其管理基金总认缴规模占到全部基金的62.1%。换言之如果我们把国资和外资拿掉,民间的资金还占多少?这是我们面临的问题。对于人民币基金来说,国资现在占出资的四分之三左右,这是我们在十年前没有想到的结果。

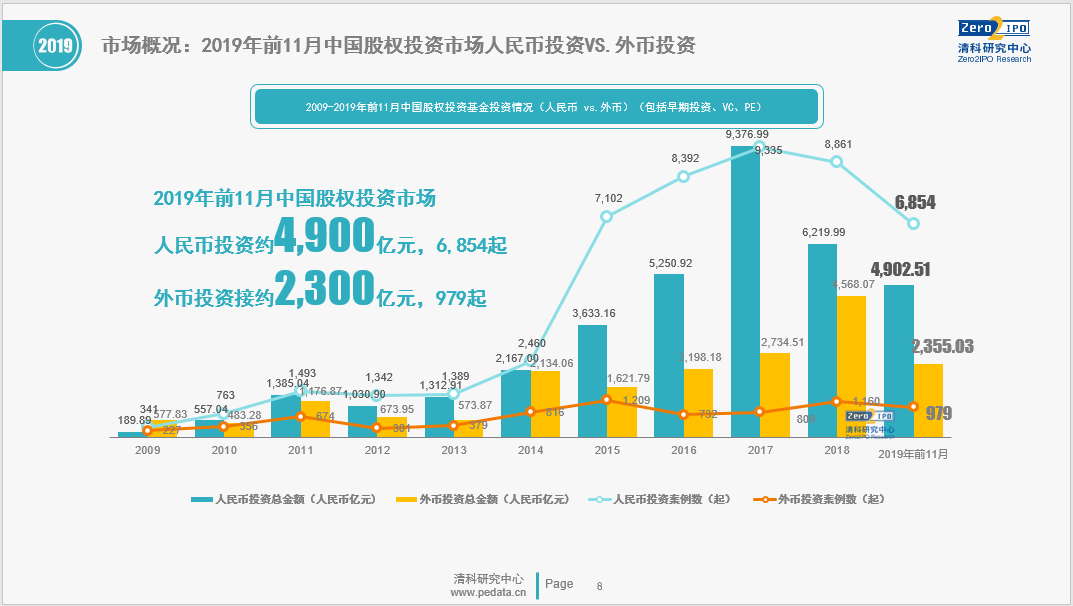

今年的投资情况怎么样?今年前11个月投资总额是7300亿,同比下降29.5%,投资案例是7800起,同比下降18.7%,比大家想象得要好。因为前三个季度,这个数据是下降比较多的,我估计到最后两个月,大家要冲一冲,数据会起来。人民币4900亿,外资2300亿,外资还是扮演了比较重要的作用。

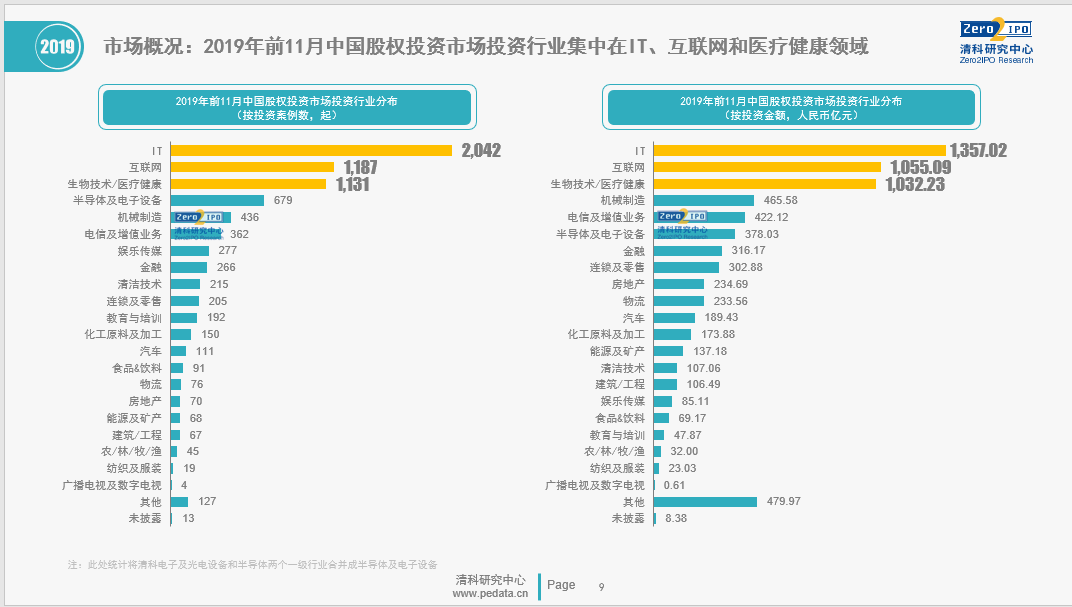

行业角度来说,IT、互联网、医疗健康,这是今年投资比较多的。大家看一下数据,每个行业的投资跟去年同期相比,都下降得特别厉害,其中金融行业下降85%,文化传媒下降78%,医疗行业增长10%。机械制造增长了很多,大家都往稳一点的行业走。

再看地域的分布,北京的投资下降了30%多,广东投资有增加,上海的投资下降40%,也有一些省市增长得比较好,特别是中部一些城市这几年增长得不错,北京和上海的压力都很大。今年很多地方的股权投资不是多了,而是在下降。

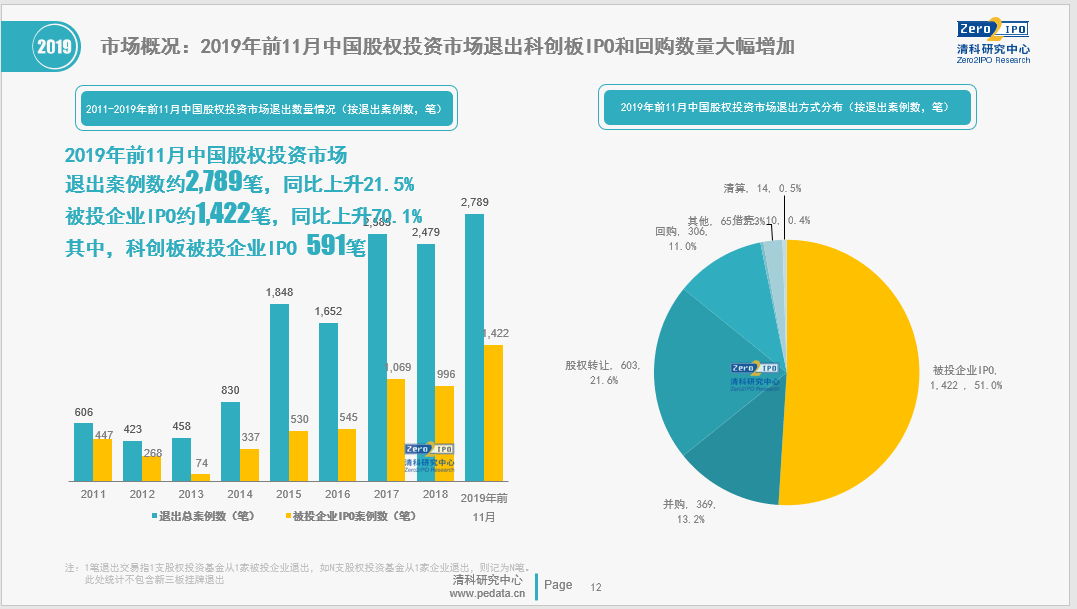

然后是退出,因为科创板的推出,今年的退出与去年相比上升了很多。退出案例是2789笔,跟去年同期相比上升21.5%,今年的IPO是1422笔,跟去年同期相比上升了70%,说明今年的退出还是挺活跃的。

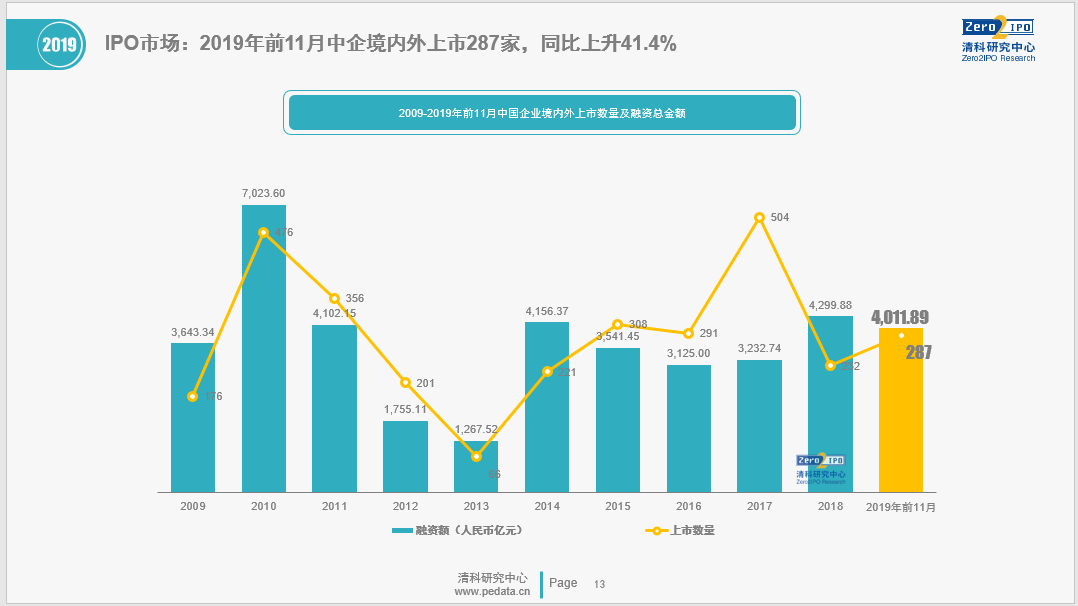

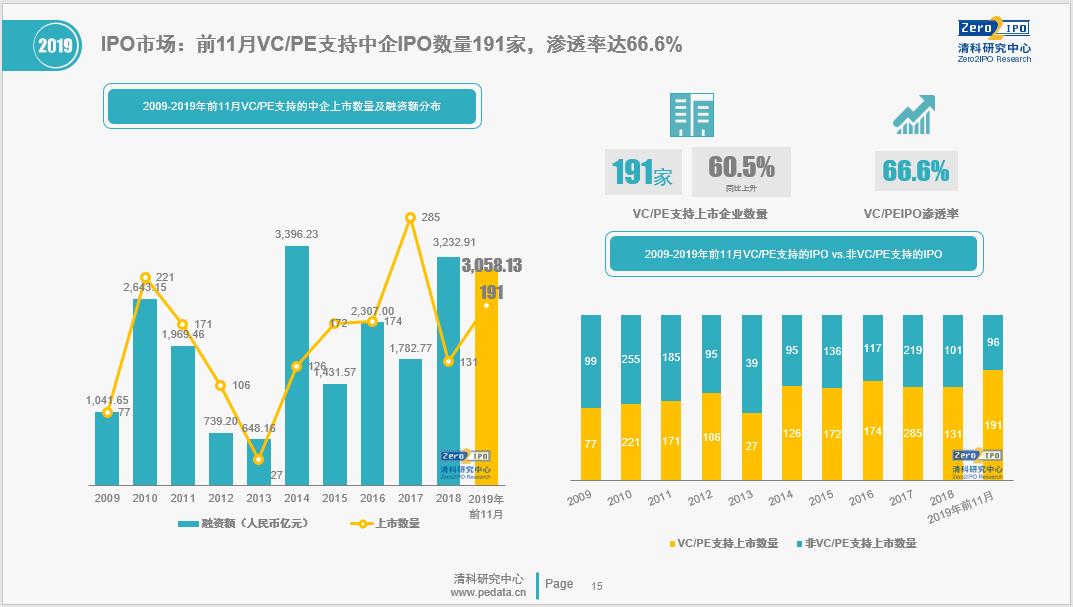

再看一个数据,今年前11个月中国企业在境内外上市287家,与去年同期相比上升了41.4%,说明今年的IPO市场还不错。境内上市175家,海外上市112家。前11个月VC/PE支持的中企IPO数量191家,同比去年上升60.5%,VC/PE IPO渗透率达到66.6%。

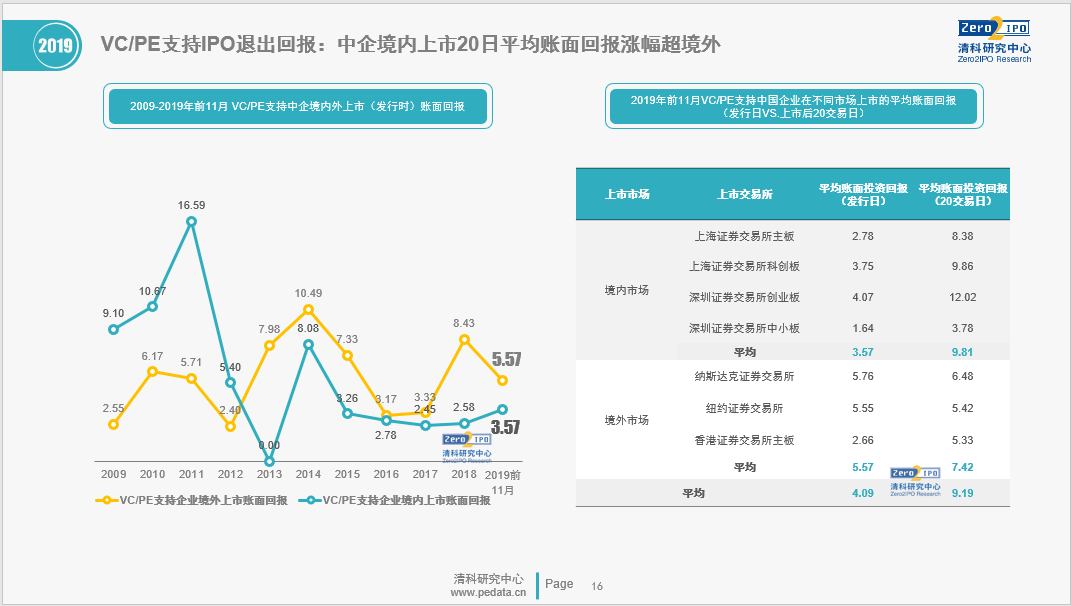

整体平均回报方面,境内市场20天之后的平均回报是9.3倍,境外20天之后的是7.4倍,平均下来是9倍左右,但是确实20天之后能不能扛得住,这也是一个问题。

再看今年IPO的成绩单,这是境内的,不包括境外的,深创投上市公司数量是14家,中金资本是9家。但是上市的时候,持有的第20天之后的账面金额最多的是金石投资166亿元,其次是君联资本156亿元。

如果按上市后第20个交易日的数据计算,今年VC和PE机构IPO账面回报超100亿的有10家,VC中IPO账面回报超10亿的机构有40家。清科这几年的排名,VC榜单只排50名,排100名是排不出来的。中国有3万家基金,真正值得重视的是300家。在座的LP们,如果你们要投,也就是那1%,1%中的10%已经足够了。

我想说,1999年深创投成立时,这个行业才刚刚兴起,2009年创业板推出,后来出现全民PE。现在来看,这个市场从募、投、管、退来说,都面临一些问题。

首先,募资面临特别大的困难,现在人民币基金募资就要找国资,这个现象是一个好事还是坏事?我们让市场去评价。

第二,投资方面,今年这个市场亏钱损失惨重的就两种人,一种是自己去造风口,然后砸重钱,最后砸不出来,损失惨重。另一种是独角兽上市,IPO之后跌了很多,都是上亿美元的亏损,亏得不说话了。现在很多好的基金是有钱投不出去,不是市场没钱,而是市场好项目太少。

还有管理,现在这个行业已经发展20多年了,基金有的到期后,发现退出、基金注册等都不容易,所以投后管理、中后期的比拼也比以前更难。现在任何一个机构,中后台的人数比十年前增加了很多。

退出,这是唯一有上扬趋势的,中国的退出市场其实已经非常好了,可以在美国上市,可以在港股上市,还可以在A股上市,明年创业板注册制可能推出,那时退出环境更好。

从历史来看,中国创投行业每十年需要一次大的体检,今年就是体检,在冬天里能募到钱,这是LP的认可。这个行业也需要大的修剪,2001年清科第一次排名,到2005年一堆看似很厉害的PE冒出来,但今年再也不会出现在我们的榜单里。这个行业就是在做体检、做修剪,优胜劣汰,没有人可以一劳永逸。

最后,整个行业需要思考的是,我们下一个十年会是什么样子,下一个十年有什么样的打法。下一个十年我们一起成长,我相信下一个十年我还在这里,跟大家一起来讨论,因为这是值得做一辈子的事情。